亚商投顾曾宪瑞老师提醒大家:股市有风险,需要多加小心,避免不必要的风险。

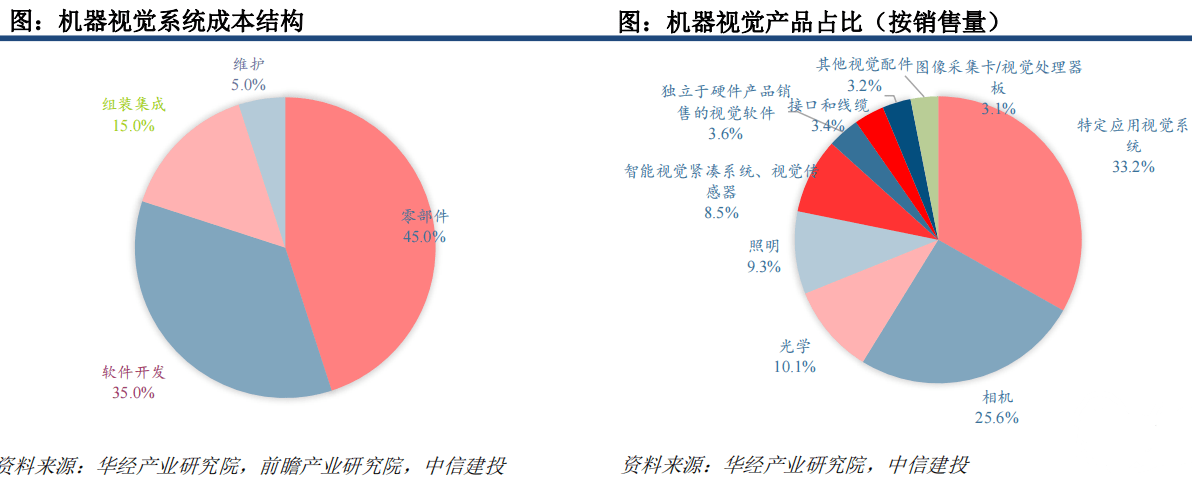

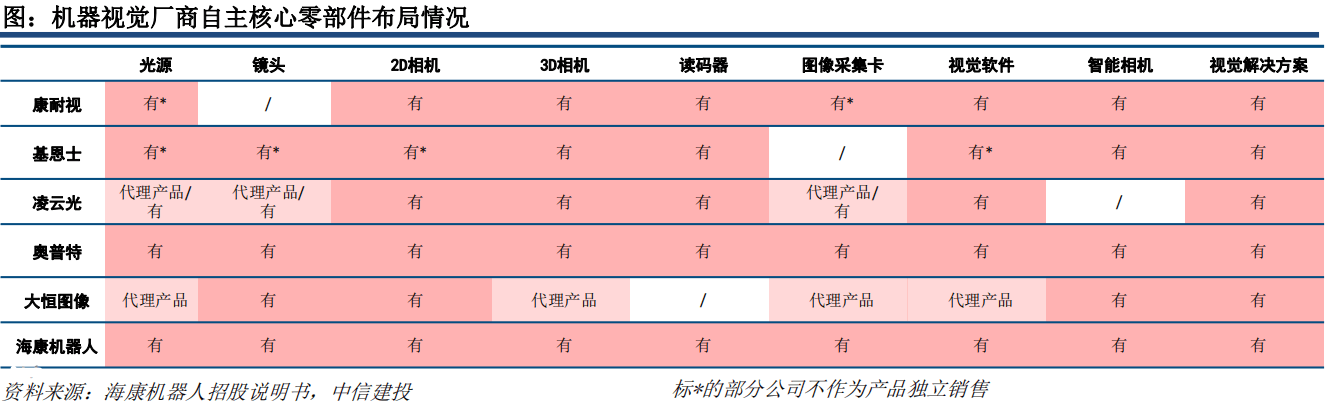

机器视觉行业上游环节价值量大:关键零部件和软件系统约占工业机器视觉产品总成本的80%。工业相机、底层软件算法等技术壁垒高,利润率高。对机器视觉上游环节的掌握是目前市场竞争的关键。同时,相机、镜头、光源等核心零部件部件在机器视觉IM体育产品中的占比超过50%。

国产低端零部件逐步实现国产替代,高端部件有待突破:技术门槛相对较低的零部件如光源,国产厂商凭借性价比优势及逐步体现的产能优势在市场竞争中逐渐实现对于国外品牌的替代。技术门槛较高的零部件如光源及相机,我国企业进入较晚,目前产品仍主要布局中低端市场,高端市场仍主要被国外品牌占据。

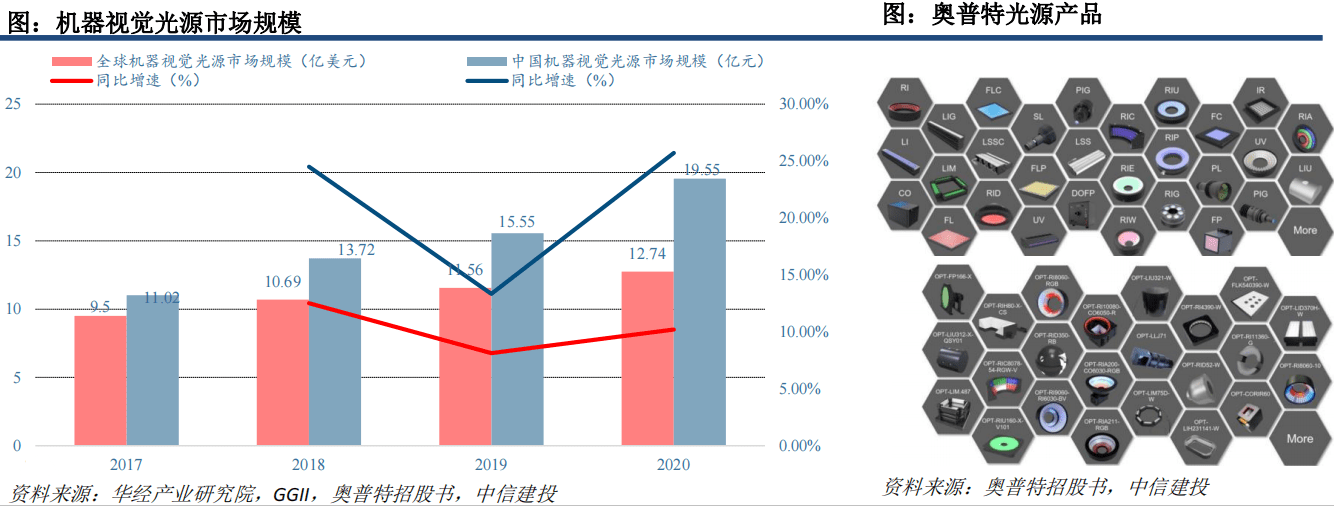

光源环节是国产品牌最有竞争力的环节:目前光源是上游硬件中国产程度较高的环节,国产品牌与国外品牌展开充分竞争。以我国机器视觉光源龙头奥普特与国际光源龙头日本CCS公司对比为例,奥普特光源产品在照度及均匀性两大重要指标上均具有一定优势,同时,控制器产品在易用性和安全性上的功能设计也更为周全。

趋势1:光源在照明功能之外更注重拓展功能的实现,以结构光为代表的高端光源产品逐步获得更大市场份额。

趋势2:随着机器视觉逐步渗透更加复杂的工业制造环节,对于光源的照度、均匀性、能耗等关键指标要求逐渐提高。

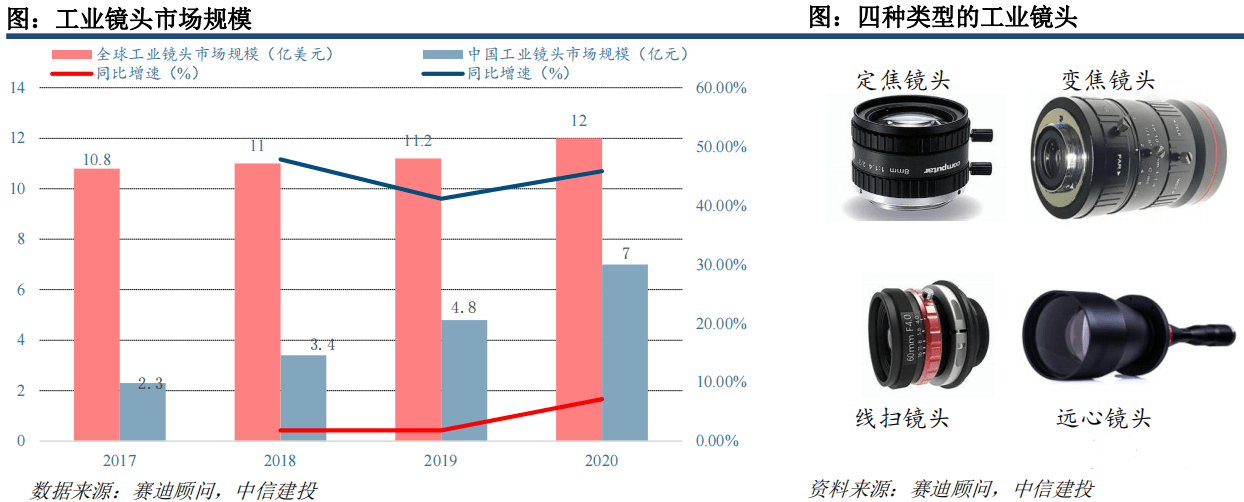

国产厂商逐步进入工业镜头领域,技术逐渐成熟:2008年前我国镜头市场基本被日本、德国品牌所垄断,但随着国产厂商逐步布局并进入工业镜头领域,目前已经在中低端镜头市场中,国产工业镜头已经能基本满足机器视觉系统的需要。随着国产厂商如奥普特、长步道等,进一步推动工业镜头研发,有望在高端镜头市场进一步实现国产替代。

趋势1:随着机器视觉逐步渗透更复杂的工业制造环节,对于高分辨率镜头、广域镜头等高性能镜头的需求逐渐提高。

趋势2:随着下游应用场景的不断丰富,定制化的工业镜头需求日益高涨,许多中游机器视觉企业加快布局镜头环节。

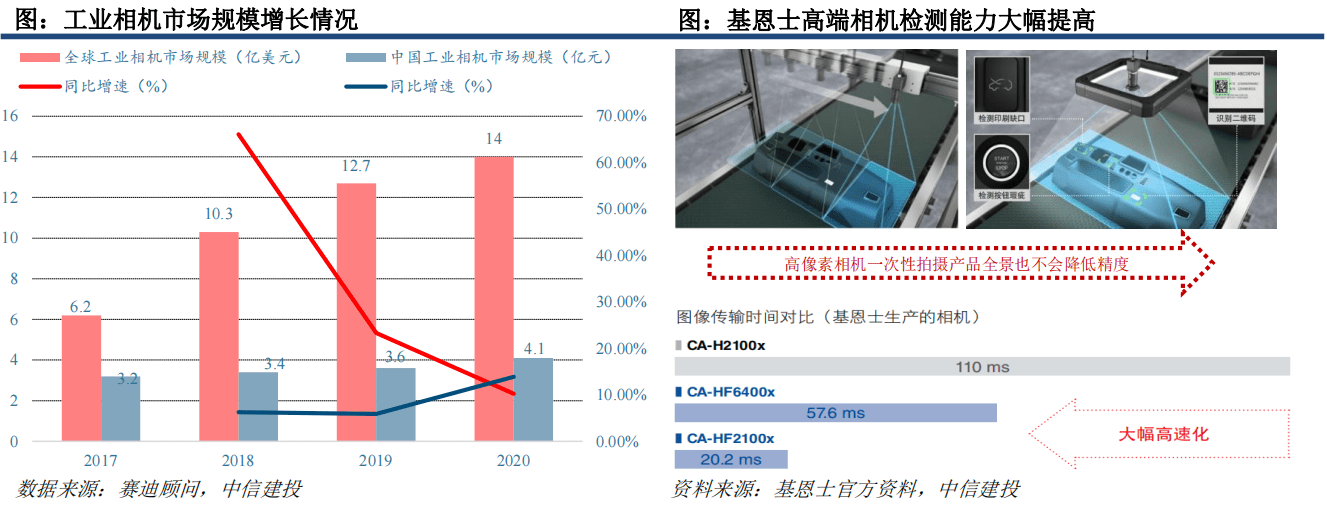

国产品牌开始布局工业相机:工业相机是机器视觉上游零部件中技术壁垒最高、技术迭代最迅速的部分,其市场规模也大于镜头与光源,是最具光明前景的细分赛道之一。但我国对于工业相机的研究起步较晚,早期主要为代理国外品牌,近年来国产品牌才逐步推出自主研发的工业相机,目前仍主要布局中低端市场。

趋势1 : CMOS传感器技术逐渐成熟,具备集成度高、分辨率与帧率提升容易等优点,将成为工业相机的主要技术方案。

趋势2 :为解决更为高难度的工业制造场景中的复杂问题,工业相机呈现检测简易化、处理高速化及智能化的特点。

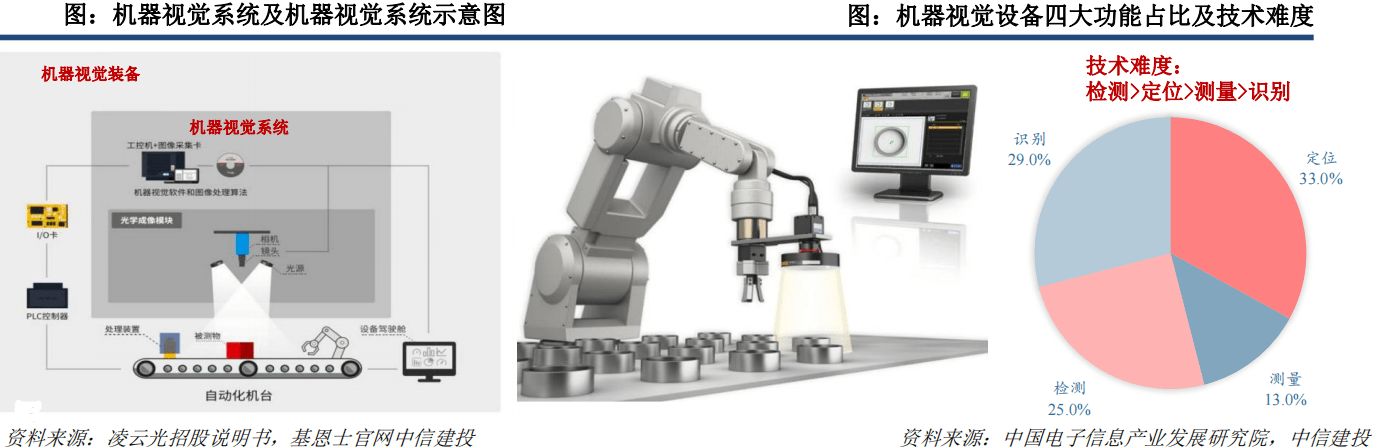

机器视觉产业中游按照设备集成度分为机器视觉系统和机器视觉设备。机器视觉系统由光学成像硬件与图像处理软件与算法组成,是机器的“眼睛”和“大脑”部分,需要与另外的产品或自动化机台结合才可工作。机器视觉设备在系统的基础上,增加了额外的自动化平台(机台/机械手),可以独立开展工作。

机器视觉产业中游按照具体应用需求分为测量/定位/识别/检测设备,其中检测设备需求和技术壁垒较高:市场规模上,检测设备规模约占机器视觉设备总体规模的25.0%。技术难度上呈现“检测定位测量识别”的排序。原因在于检测面向对象主要是各类缺陷,具有细微,类型丰富,特征不固定等特点,技术难度大。相对而言,而工业场景下的识别、定位、测量往往面对的是标准化程度更高的识别对象(例如工业条形码),难度较小。

机器视觉上游零部件厂商和中游系统/设备厂商通过产业/自主研发等方式逐步拓展产业链上下游布局,以期进一步提升机器视觉产品性能,同时在竞争逐渐加剧的机器视觉行业中构建起更高的技术护城河。

奥普特、海康机器人通过自主研发实现了机器视觉核心零部件、软件算法的全覆盖。凌云光通过产业方式拓展CMOS传感器芯片(长光辰芯)和工业镜头(长步道光电)布局,并自主开发特色相机、特种相机、特色专属光源和图像采集卡;天准科技自主开发3D视觉传感器(线激光传感器),精密驱动控制器等视觉设备上游零部件。

在机器视觉相关的光学成像、软件算法、自动化与精密控制等核心技术方面具有更深厚积累的公司在竞争加剧、上下游互相渗透的发展格局中具备更强的竞争优势,头部的国产机器视觉厂商已经具备了和海外龙头相当的全产业链技术。

将机器视觉技术与生产制造环节融合,推出智能化生产制造设备:天准科技将机器视觉相关软件算法技术应用于PCB生产过程中的曝光工艺,推出成像质量、产能及对位精度更高的LDI激光直接成像设备。2020年底推出产品,2021年便实现了7000万的销售额。矩子科技将机器视觉检测环节与点胶生产环节相结合,推出生产质检一体化的高速点胶设备,取得良好市场反馈。

跟随下游应用需求变化而不断拓展机器视觉产品种类是当下中游厂商发展的必经之路,而具备机器视觉“基因”的智能化生产制造设备正在为机器视觉设备厂商带来全新增长点。

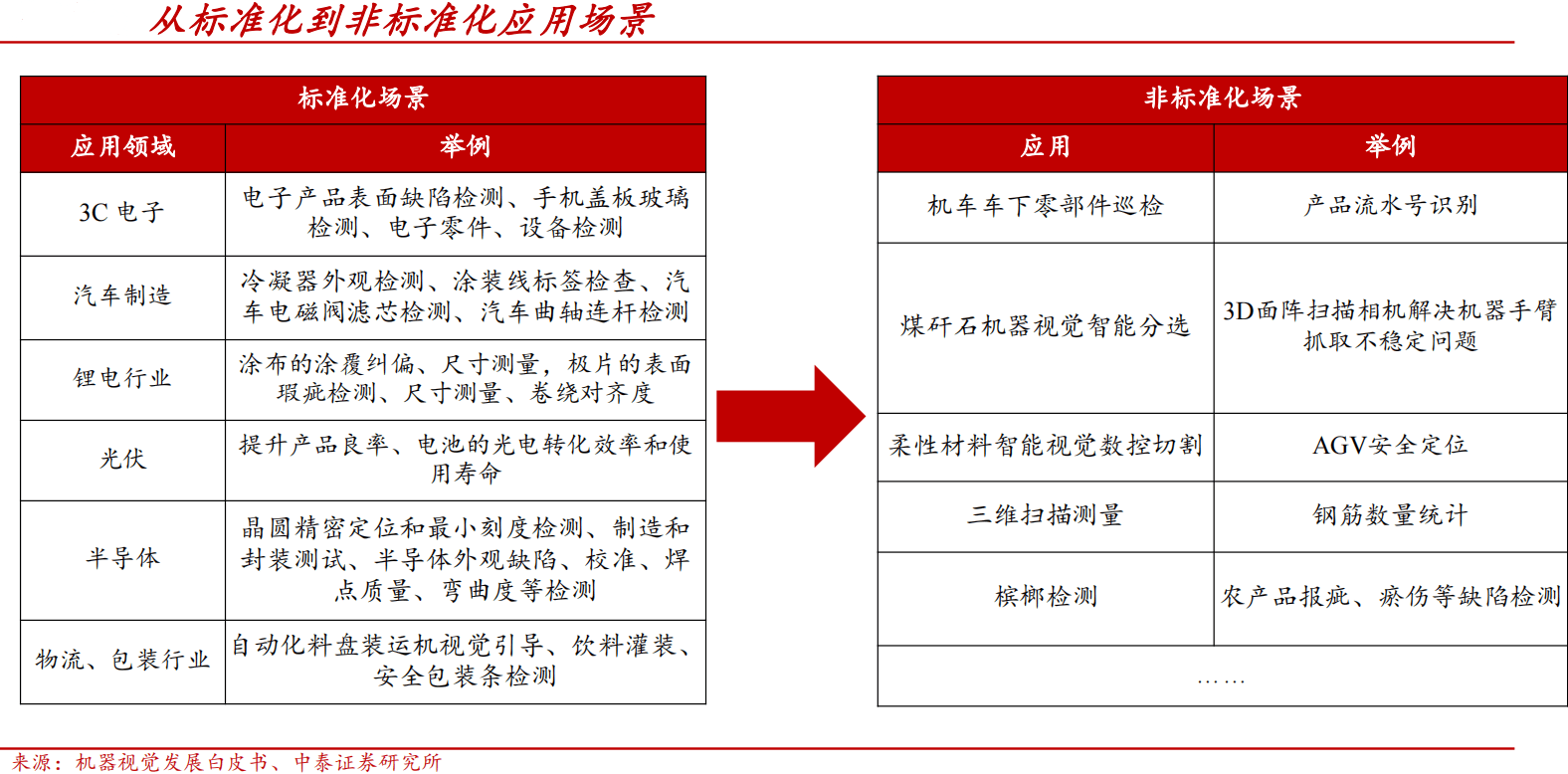

过去主要应用于标准化检测场景,如消费电子、汽车和半导体等是当前机器视觉最主要的应用领域,整体呈现出自动化、标准化程度高的特点。

随着算法的不断升级机器视觉的性能优势将进一步加大,应用场景也将持续扩展,从标准化领域拓展到非标准化应用。

锂电池为代表的重点新赛道值得关注:从下游应用行业增速上看,锂电池、新能源汽车行业在2021年增速最快,分别实现增速181%、150%。下游应用行业的快速发展与工业机器视觉在产线中渗透率的逐步提升,带来了工业机器视觉的需求高增,锂电池、新能源汽车行业的需求增速分别达到30%、25%。